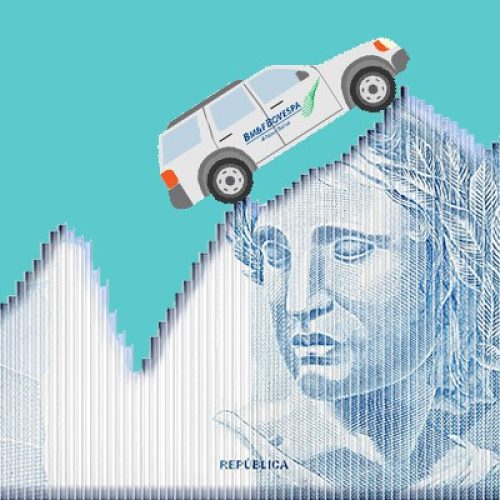

Nos últimos tempos, o mercado financeiro tem passado por uma volatilidade intensa, com quedas nos fundos imobiliários e ações, e muitos investidores questionam qual o melhor caminho para seus investimentos: os fundos imobiliários ou títulos prefixados do Tesouro Direto. Vamos explorar o que caracteriza cada opção, suas vantagens, e os riscos envolvidos para ajudar você a tomar uma decisão informada.

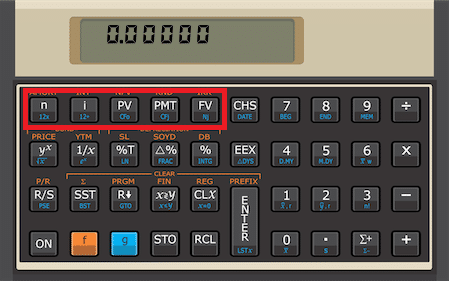

Fundos Imobiliários (FIIs): Retorno e Risco de Renda Variável

Os fundos imobiliários (FIIs) ganharam muita popularidade entre investidores que desejam rendimentos mensais com menor volatilidade do que ações. Eles permitem ao investidor obter rendimentos isentos de imposto de renda de maneira regular. Muitos brasileiros, inclusive, aderem aos FIIs por tradição de renda de aluguel, comparando-os à propriedade de imóveis para aluguel, com o benefício de uma gestão profissional do ativo.

Porém, embora a volatilidade dos FIIs seja geralmente menor que a de ações, eles ainda são ativos de renda variável, podendo passar por oscilações significativas, especialmente em cenários de aumento de juros. Nos últimos tempos, isso tem ocorrido, o que afetou negativamente o valor de mercado das cotas de FIIs e causou desvalorização para os investidores. Essa situação trouxe à tona o debate sobre a viabilidade de manter FIIs na carteira em comparação com alternativas como o Tesouro Direto.

Tesouro Prefixado: Retorno Estável, Mas Com Riscos Ocultos

O Tesouro Prefixado atrai investidores em busca de um retorno previsível, já que, ao manter o título até o vencimento, é possível saber exatamente o valor que será recebido. Contudo, essa estabilidade pode ser ilusória para quem considera vender o título antes do vencimento. A marcação a mercado faz com que o valor do título oscile, acompanhando a taxa de juros do momento. Quando os juros aumentam, o preço do título cai, e o inverso ocorre quando os juros diminuem. Esse fenômeno pode ser favorável para ganhos, mas também representa um risco de perda de valor se o investidor precisar vender o título em um momento desfavorável.

Além disso, investir em Tesouro Direto atualmente pode implicar em desafios, como o risco de greve, que já vem ocorrendo ocasionalmente. Embora até agora as greves não tenham impactado diretamente as operações, existe o risco de, em um momento de necessidade de liquidez, o investidor não conseguir vender o título prontamente.

Comparação entre FIIs e Tesouro Prefixado: Qual é a Melhor Opção?

Não há uma resposta única para essa pergunta. Para investidores focados em renda fixa, o Tesouro Prefixado pode ser uma alternativa interessante quando as taxas de juros estão altas, o que ocorre atualmente. Essa é uma janela propícia para comprar títulos, pois há expectativa de que as taxas de juros possam diminuir nos próximos anos, o que valorizaria os títulos prefixados.

Para aqueles que valorizam rendimentos mensais, os FIIs ainda oferecem um atrativo. Em especial, os FIIs de papel, que investem em recebíveis imobiliários e são menos voláteis do que FIIs de tijolo (que investem em propriedades físicas), podem ser uma boa escolha em tempos de juros altos. Entretanto, é crucial escolher fundos com bons benchmarks e sólida gestão.

Diversificação: A Estratégia para Mitigar Riscos

Como mostra a “tabela periódica dos investimentos”, que classifica ativos com melhor e pior desempenho ao longo dos anos, nenhuma classe de ativo é consistentemente superior. Assim, montar uma carteira diversificada é essencial para enfrentar os altos e baixos do mercado financeiro. Em vez de apostar em apenas uma classe de ativos, considerar uma carteira balanceada, com ativos de renda fixa e variável, pode oferecer segurança e potencial de crescimento.

Conclusão: Avalie o Seu Perfil e Objetivos

Tanto o Tesouro Prefixado quanto os Fundos Imobiliários possuem riscos e vantagens. O Tesouro Prefixado proporciona previsibilidade se mantido até o vencimento, mas pode ser desfavorável em momentos de necessidade de liquidez. Já os FIIs trazem o benefício dos rendimentos mensais, mas são suscetíveis às oscilações de mercado. Avalie o seu perfil de investidor, seus objetivos e o horizonte de tempo para definir a melhor alocação.

Lembre-se: investir é como montar um time de futebol. Ter apenas “atacantes” pode parecer atraente, mas também é preciso “zagueiros” para enfrentar os momentos de volatilidade e proteger o patrimônio.

![VIIA3 VIA VAREJO[BHIA3] – É HORA DE COMPRAR A AÇÃO DA VIIA3?](https://investirecocaresocomecar.com.br/wp-content/uploads/elementor/thumbs/casas-bahia-divulgacao-pdqiwl8i8m1wjktp43b8jkxbnmtnsvjmhohrhk4ayw.jpeg)

![BHIA3 (EX VIA VAREJO) VAI EMITIR DÍVIDA BILIONÁRIA! DEBÊNTURES VIA VAI PREJUDICAR A AÇÃO VIIA3 [BHIA3]?](https://investirecocaresocomecar.com.br/wp-content/uploads/elementor/thumbs/casas-bahia-pd24fo4rwjx74fs9fjobfipcjo0yzht1gv0p9wpb48.jpeg)

![VIIA3 VIA VAREJO[BHIA3] – É HORA DE COMPRAR A AÇÃO DA VIIA3?](https://investirecocaresocomecar.com.br/wp-content/uploads/2021/09/casas-bahia-divulgacao.jpeg)

![BHIA3 (EX VIA VAREJO) VAI EMITIR DÍVIDA BILIONÁRIA! DEBÊNTURES VIA VAI PREJUDICAR A AÇÃO VIIA3 [BHIA3]?](https://investirecocaresocomecar.com.br/wp-content/uploads/2021/09/casas-bahia.jpeg)